「相続税ってよく聞くけど、実はあまりよくわからない・・・」と思っていらっしゃる人も多いのではないかと思います。

誰かが亡くなった時にその財産に対して税金を払わなければいけないというイメージがありますよね。

確かにその通りなのですが、相続税には、相続財産の計算方法、申告書の提出先や期限など細かいルールがたくさんあります。

このページでは「相続税」とはどういった税金なのかをわかりやすくご説明したいと思います。

目次

相続税とは

相続税とは、被相続人(亡くなられた人)の財産を相続して取得した人に課税される税金です。

相続税の課税の対象となる財産額を「課税価額(相続税課税対象となる相続財産の額)」といいます。

相続税納税額は課税価額を基に計算します。

相続税申告が必要な場合

相続税は、遺産を相続したら必ず納税しなければいけないという税ではありません。

むしろ、納税対象者は全体の10%未満と言われています。

相続税には、納税者の負担を軽減するため、課税価額から一定額を差し引く「基礎控除」とよばれる制度があります。

例えば基礎控除額が4200万円だった場合、課税価額が4200万円以下であれば相続税申告は必要ありません。

基礎控除額に関しては平成27年に大幅な改正がありました。

詳しくは『平成27年の相続税大改正』をご参照下さい。

相続税の特例

相続税には基礎控除以外に「配偶者控除」「小規模宅地の特例」と呼ばれる特例があります。

小規模住宅の特例に関しては基礎控除と同じように平成27年に改正がありました。詳しくは『小規模宅地の改正』をご参照下さい。

配偶者控除に関しては下記の「配偶者控除って、何?」のページで詳しくご説明しています。

特例には期限と申告の必要があります!

「配偶者控除や小規模宅地等があるので、うちは相続税の申告しなくても大丈夫ですよね?」と最近よく言われます。

「配偶者控除や小規模宅地等があるので、うちは相続税の申告しなくても大丈夫ですよね?」と最近よく言われます。

確かに配偶者控除も小規模宅地等も効果が大きいので、ある程度までの相続については相続税が生じないケースは本当に多くあります。

ただこの2つの特例について一般の方が勘違いしやすいポイントが2つあります。

- 税務署に相続税の申告書を提出することで初めて適用される特例であること

- 財産の分割が決まった財産についてのみ適用される特例であること

配偶者控除は、被相続人の配偶者であれば1億6000万円の財産をもらっても相続税がかからない特例ですが、相続財産の分割が確定した上で、かつ、税務署に申告書を提出して初めて税金がゼロになります。

小規模宅地等も同様です。

被相続人が住んでいた自宅を、住んでいた人が相続すればその自宅の評価を80%減額してくれる特例ですが、これも誰がその自宅を相続するのかが確定して、かつ税務署に申告することで初めて80%の減額を認めてくれます。

特に注意が必要なのが「財産の分割が決まった財産でないと適用されない」という点。

原則として相続税の申告期限(=相続発生後10ヶ月以内)までに分割が決まっていないと適用することができません。

相続後は何かとバタバタしていて10ヶ月はすぐに過ぎてしまいます。

配偶者控除と小規模宅地等はタイムリミットと申告の必要があることを頭の片隅に入れておいて下さい。

分け方で相続税が変わる!?財産の分け方の注意点

相続税はいろいろな要素で税額が大きく変わるのですが、財産の分け方でも大きく相続税が変わります。

相続税という視点で、特に財産を分ける際に重要な「配偶者の税額軽減」「小規模宅地等」「広大地評価」でどのような点に注意をするべきかをわかりやすくご説明します。

配偶者の税額軽減の注意点

配偶者が財産をもらうことで大きく相続税が下がります。

『配偶者の税額軽減』の制度です。

ご主人が亡くなった場合は奥様が、奥様が亡くなった場合はご主人が、財産を取得すれば最大1億6千万円(又は配偶者の法定相続分)まで相続税がゼロになります。

1億6千万円の枠があればだいたいの家の相続税はゼロになるので『これはいい制度だ!』なのですが、よろこんで配偶者に全部財産を渡してしまうと、その次の相続(配偶者の死亡時)が大変なことになりますから注意が必要です。

次の相続には配偶者がいないケースがほとんどなので、子供たちが相続する財産には配偶者税額軽減の制度は使用出来ないので、高額な相続税額になる可能性があります。

そのため、奥さまが亡くなられた時の子供達への相続(二次相続)のことも考えて、奥さんと子供達の相続財産を分けることが重要になります。

小規模宅地等の相続の注意点

小規模宅地等も大きく影響します。

例えばご両親の住んでいた自宅(実家)を相続するのが、以下のどちらかだとします。

- ①実家とは別に自分の持ち家を持っている兄

- ②借家住まいの弟

①の兄が相続しても特例はなにもありませんが、②借家住まいの弟が相続した場合は評価が80%減になる『小規模宅地等の特例』が適用される場合があります。

自宅評価が5000万円、税率が20%としたら、5000万円×80%×20%=800万円もの税金の差が出てきます。

※実際に住んでいない場合は、住民票だけをうつしてもこの特例は適用されません。詳しくは『住民票を移すだけではダメ!?「居住」の証明方法とは』をご参照下さい。

広大地評価

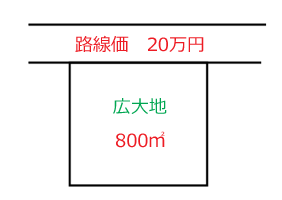

例えば800㎡の広い土地、そのままであれば「広大地評価」が出来る土地があるとします。

そして、その土地を「兄弟仲の悪い兄と弟の二人」が相続するとします。

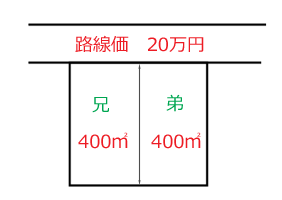

兄弟仲が悪いので将来揉めることがないように800㎡を、兄400㎡、弟400㎡の2筆に分筆して相続した場合、両方の土地とも広大地評価することが出来ません。

それぞれ路線価20万円×400㎡の8000万円の土地が2筆、合計1億6000万円の土地評価になります。

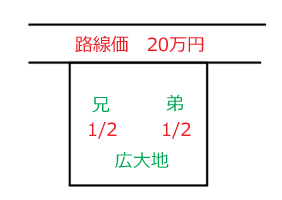

そんな場合は一旦、兄1/2・弟1/2の持分所有で相続して下さい。

そうすれば広大地評価が使えることで、路線価20万円×800㎡×0.56(広大地補正率)=8960万円にまで評価が下がります。

評価を下げて相続した後に、土地を分筆をしてそれぞれに分けることも可能です。

相続税の申告書提出先

相続税の申告書は、被相続人の死亡の時における住所地を所轄する税務署に提出します。

相続税申告期限

相続税の申告書の提出期限は、相続の開始があったことを知った日(被相続人の死亡日)の翌日から10か月目の日となります。

相続税申告期限までに遺産分割協議が終わらなかった場合

遺産の分割協議は整わずに10ヶ月以上かかるという場合もあります。

その場合は「申告期限後3年以内の分割見込書」という分割の予定表を提出して、一旦、特例などを適用せずに法定相続分で分割したものと仮定して申告納税します。

申告期限後3年以内に遺産分割協議が終わったら、改めて申告をやり直します。

控除を適用した計算をして、最初の申告時に納税した額よりも納税額が少なくなる場合は「更生の請求」をして差額を返金してもらいます。

この「更生の請求」は遺産分割協議が終わってから4ヶ月以内に行わなければいけません。

相続税の納付期限

相続税の納付期限は申告提出期限と同じく「相続の開始があったことを知った日の翌日から10か月目の日」までとされています。

相続税の納付は原則として金銭で納付することとされています。

相続税の課税対象財産とは

相続税は、預貯金や不動産といった財産以外に生命保険(非課税分以上のもの)や債務の免除のような「みなし財産」と呼ばれるものにも課税されます。

また、生命保険の非課税分や仏具のような「非課税財産」とよばれる財産は課税されません。

詳しくは『相続税が課せられる財産って、どんなもの?』で詳しくご説明していますのでご参照下さい。

相続税の納付方法

所轄の税務署に直接納付出来ます。

また銀行や郵便局といった最寄りの金融機関でも納付出来ます。

相続税申告が遅れた場合

申告期限までに納付されない場合、納付期限の翌日から納付される日までの延滞税がかかります。

延滞した期間が2ヶ月を超すと延滞税の税率があがります。

また、故意に申告をしなかった場合などは無申告加算税が課せられる場合があります。

申告内容を故意に過少申告していた場合は過少申告加算税又は重加算税が課せられることもありますので注意して下さい。

詳しくは『相続税には時効がある?申告しないと後が怖い追徴課税』でご説明していますので、ご参照下さい。

相続税の税務調査

相続税申告をした後や、申告対象者ではないかと税務署が判断した場合、税務署の調査官が税務調査に来る場合があります。

税務調査があった場合、平成26年のデータでは約80%が追徴課税や重加算税を課せられたというデータがあります。

相続税の税務調査に関しては『相続税の税務調査を徹底解説します‼』で詳しくご説明しておりますので、ご参照下さい。